Az általunk megkérdezett ügyvéd szerint főleg a zöldkötvény-kibocsátások folytatódhatnak a jegybank segítségével, és elképzelhető, hogy a jelenlegi 1150 milliárd forintra emelt keretösszeget is tovább bővíti majd az MNB. A szakértő szerint ugyanakkor az önálló, támogatás nélküli kötvénymegjelenések meg váratnak magukra, mert időre van szükség ahhoz, hogy a kötvénypiac kellőképp éretté váljon és a kisbefektetők számára is elérhetővé váljanak a vállalati kötvények. Perger Gábort, az AegisLegal alapító partnerét Nagy Károly kérdezte.

- Perger Gábor - az AegisLegal alapító partnere

1150 milliárd forint vállalatikötvény-vásárlásra

Az MNB Monetáris Tanácsa 2019 márciusában döntött az Európai Központi Bank 2016 és 2018 között végrehajtott vállalatikötvény-vásárlási programjára nagymértékben hasonlító NKP bevezetéséről. A programban 2019. július 1-től vehettek részt azon magyarországi székhelyű vállalatok, amik nem minősültek sem közvállalatnak, sem pénzügyi vállalatnak. Az NKP hatályát utóbb, 2021. március 16-val kiterjesztették a nem pénzügyi közvállalatokra is.

A kötvényvásárlási program keretében a jegybank legalább B+ minősítésű, minimum egymilliárd forint kibocsátási volumenű, forintban denominált kötvényeket vásárol, azzal, hogy a cégcsoportonkénti kitettsége maximum 70 milliárd forint lehet. Nem közvállalatok esetén az MNB vásárlásainak aránya egy adott kötvénysorozatból az elsődleges piacon nem haladhatja meg annak 50 százalékát, a másodpiaci vásárlásokkal együtt viszont ez 70 százalékra emelkedhet. Közvállalatok esetében az MNB legfeljebb a kötvénysorozat 50 százalékát vásárolhatja meg, és kizárólag másodpiacon.

Az NKP teljes keretösszege eredetileg 450 milliárd forint volt, amit végül több lépcsőben 1150 milliárd forintra emeltek. A COVID-19 pandémia gazdasági hatásainak ellensúlyozása érdekében a programot nemcsak összegében terjesztették ki: az MNB a vásárolható kötvények futamidejét 2021 márciusában 20 évről 30 évre emelte.

A kötvényprogram szempontjából jelentős fejlemény volt, hogy 2021 márciusában a Magyar Fejlesztési Bank (MFB) bejelentette, hogy a Gazdaság Újraindítási Akcióterv részeként elindítja a Növekedési Garanciaprogramot, mellyel az NKP keretében megkötött ügyletekhez legfeljebb 80 százalékos garanciát biztosít. A garanciaprogramhoz kapcsolódóan a Magyar Állam az MFB által vállalt garancia összegének 90 százalékáig biztosít állami kezességvállalást.

Egy exkluzív klub, ami megteremtette a magyar kötvénypiacot

A kötvényprogramban részt vevő cégek száma nemrég lépte át a félszázat: az NKP-klub jelenleg 60 tagot számlál, akik közül 51 kibocsátó kötvényei forognak az Xbond piacon. Ezek a cégek ezidáig 73 sikeres NKP-kibocsátáson vannak túl, melyekben összesen 1375,9 milliárd forint forrást vontak be. Ha tekintetbe vesszük, hogy 2018 végén a magyar vállalatikötvény-piac legfeljebb néhány milliárd dollár összértékű lehetett, akkor egészen szembetűnő a program hatása, hiszen a piac mérete két év alatt a többszörösére bővült.

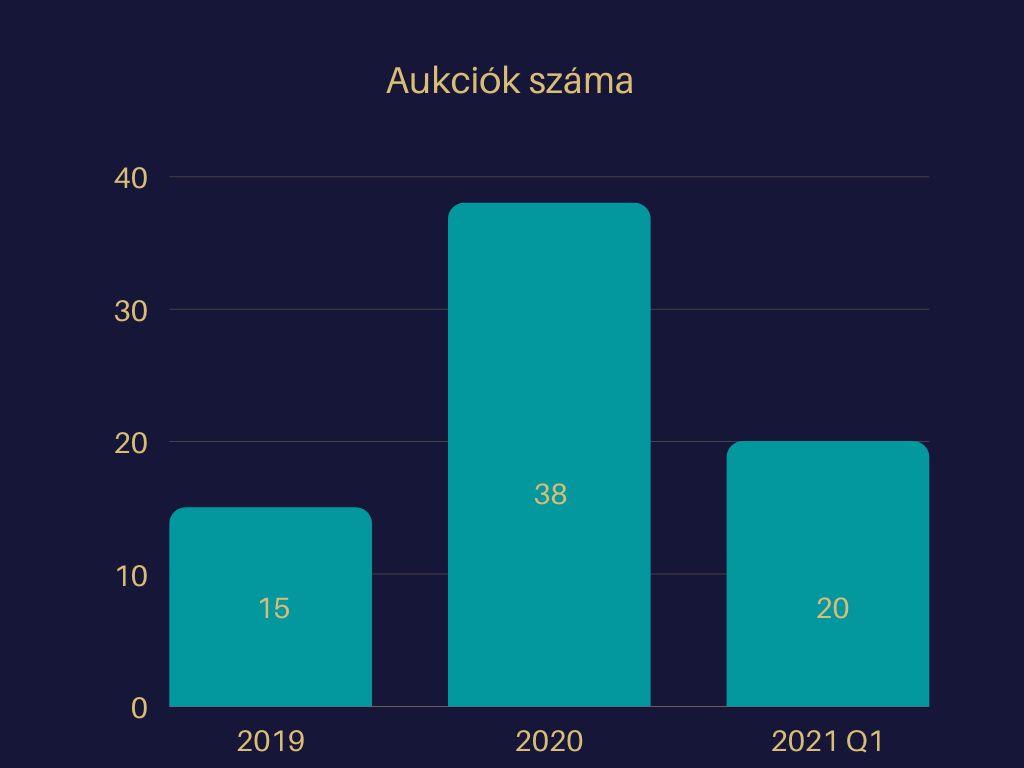

Perger Gábor, az AegisLegal ügyvédje rámutatott arra, hogy a sikeres aukciók számában lassulás egyelőre nem látható: míg 2019 második félévében 15 aukcióra került sor, 2020-ban (ami már teljes év volt) ez a szám 38-ra emelkedett, idén pedig az első félévben 20-nál tartunk.

A fenti számok tükrében elmondhatjuk, hogy a program iránti érdeklődés kibocsátói oldalról egyáltalán nem hagyott alább, ami annak a jele, hogy a közép- és nagyvállalati menedzsmentek az NKP-s kibocsátásokat a hitelfelvétel valós alternatívájaként értékelik.

Minősítők és minősítések

A hitelminősítők között szembeötlő az egyik szereplő túlsúlya: négy híján az összes NKP-s kibocsátó minősítését a német Scope Ratings végezte (az Euler Hermes dolgozott a TIGÁZ Zrt. és a Trans-Sped Kft. minősítésén, míg a Standard & Poor’s és a Moody’s egy-egy kibocsátót értékelt a MOL Nyrt. és a CPI Hungary Kft. személyében).

Aukciók számokban

Fentebb említettük, hogy az NKP története során az egy kibocsátásra eső átlagos kibocsátott névérték 18,6 milliárd forint, az átlagos kupon évi 2,8 százalék körül volt. A legkisebb kibocsátás az Aranynektár Kft. 2020. április 1-i egymilliárdos, a legnagyobb pedig – közismert módon – a Nestlé Hungária Kft. 115 milliárd forint névértékű aukciója volt 2021. május 27-én. Ha a kuponokat nézzük, a legnagyobb – 4 százalékos – kuponmérték a Futureal Kft., a UNIX Autó Kft., valamint a CORDIA International Zrt. legelső (2019. évi) kötvénykibocsátásához kapcsolódik. A skála másik végét a MOL Nyrt. 2020. évi kibocsátása jelenti, ahol 1,1 százalékos volt a kupon mértéke.

A kibocsátott kötvények futamidejét elemezve azt látjuk, hogy még az eredeti, húszéves futamidőt sem kívánták kihasználni a kibocsátók, mivel az összes kibocsátás a 6-11 év közötti futamidőbe esik. A legrövidebb a futamideje – 6 év – az Optimum Solar Kft. kötvényeinek, a leghosszabb – 11 év – az ALTEO Nyrt. 2020-ban kibocsátott kötvényeié. A futamidő 7-9 év közötti 15 kibocsátás esetében, míg a döntő többség – 56 kibocsátás – 10 éves futamidejű.

Egymásra vetítve az egyes aukciókon jegyzésre felajánlott kötvénymennyiségeket, a benyújtott ajánlatok mennyiségét és végül a forgalomba hozott mennyiséget, azt tapasztaljuk, hogy 21 kibocsátás során a befektetők pontosan a felajánlott mennyiséget jegyezték le, három esetben pedig annál valamennyivel kevesebbet, túljegyzés tehát 49 aukció során volt. Abszolút értékben a legnagyobb volt a túljegyzés a Nestlé Hungária Kft. kötvényeire (a felajánlott 115 milliárdhoz képest 196,8 milliárd forintra tettek ajánlatot a jegyzők), a Richter Gedeon Nyrt. kötvényeire (70 milliárdhoz képest 113,1 milliárd), valamint a Magyar Telekom Nyrt. kötvényeire (70 milliárdhoz képest csaknem 97 milliárd). Ha viszont arányaiban nézzük, hogy mely kibocsátások voltak a legkelendőbbek, akkor a sorrend máshogy alakul: az ALTEO Nyrt. 2020. októberi aukcióján felajánlott 3,8 milliárd forintnyi kötvényt több, mint két- és félszeresen, az ÉLTEX Kft. 2020. decemberi aukcióján felajánlott 2,25 milliárd forintnyi kötvényt több, mint kétszeresen, a VAJDA-PAPÍR Kft. 2021. májusi aukcióján felajánlott 9 milliárd forintnyi kötvényt pedig több, mint 1,8-szeresen jegyezték túl. Összességében 12 aukció során fordult elő több, mint másfélszeres túljegyzés. További 19 aukción volt legalább 25 százalékos túljegyzés.

Tőzsdei bevezetés

Az NKP előírások értelmében a kibocsátóknak vállalniuk kell, hogy a kötvényeiket – korábban 180, jelenleg 90 napon belül – bevezetik a szabályozott piacra vagy a Budapesti Értéktőzsde (BÉT) által működtetett Xbond elnevezésű multilaterális kereskedési platformra. Kivétel nélkül az összes kibocsátó az utóbbit választotta. Ezidáig 51 kibocsátó regisztrálta a kötvényeit a BÉT-re, de emellett még további 9 potenciális kibocsátóról tudunk, akiknek a regisztrációja már folyamatban van. A bevezetések az eddigiek során átlagosan 120 nap alatt történtek meg. Várhatóan ez a folyamat a jövőben gyorsabb lesz, tekintve, hogy a bevezetésre rendelkezésre álló határidő jelentősen lerövidült.

Kik a kibocsátók és mire fordítják a forrásokat?

A kötvénykibocsátók közül 12 működik nyilvános részvénytársaságként, a többi zártkörű társaság (zrt. vagy kft.) Székhelyüket tekintve 37 kibocsátó fővárosi, hatnak Debrecenben van a székhelye, a fennmaradó 17 kibocsátó tevékenységének központja pedig az ország területén szétszórtan található. Tevékenységük szerint több mint húsz különféle ágazatot képviselnek. A legtöbben – szám szerint húszan – építőipari, valamint ingatlanokkal kapcsolatos tevékenységet (például üzemeltetés, közvetítés) végeznek, az élelmiszeripari szegmenset heten képviselik, hat társaság pedig a gépjárműiparban (gyártás, kereskedelem) tevékenykedik.

Ha elemezzük a forrásbevonás célját az egyes XBond bevezetésekhez közzé tett információs dokumentumokban, akkor 43 kibocsátáshoz kapcsolódóan fogalmazott meg a kibocsátó valamilyen vállalatfinanszírozási célt (legyen az általános vállalatfinanszírozás, a működőtőke biztosítása vagy beruházásfinanszírozás). További 34 esetben jelenik meg kötvénycélként a refinanszírozási szándék, 11 esetben pedig a kibocsátó akvizíciós tervek megvalósításához is igénybe kívánja venni a kötvényekből származó forrást. Az AegisLegal ügyvédje elmondta, a fenti adatok arra utalnak, hogy a program igazolni látszik azokat a várakozásokat, miszerint a kötvények a vállalati finanszírozás jelentős eszközévé léphetnek elő Magyarországon is.

Az NKP legek

A legelső aukció: Pannonia Bio Zrt., 2019. szeptember 16.

A legelső Xbond bevezetés: ALTEO Nyrt., 2020. január 24.

Leggyorsabb bevezetés: MOL Nyrt., 20 nap, 2020. október 8.

A legnagyobb kibocsátás: Nestlé Hungária Kft., 2021. május 27., 115 milliárd forint

A legnagyobb túljegyzés: ALTEO Nyrt., 2020. október 6., 156,58%

Legjobb rating: Nestlé Hungária Kft., 2021. május 21., Moody’s, Aa3